信託の活用事例4:抵当権のついている賃貸物件を信託財産として息子に託したい

信託をしたい不動産に抵当権が設定されている場合があります。抵当権がついているからといって、信託ができないわけではありませんが、多少注意すべき点は増えます。

今回は、抵当権付きの賃貸物件を信託した事例をご紹介しています。

賃貸物件(抵当権付き)の管理権限を父から息子に移し、将来的に息子が相続するようにしておきたい

【相談内容・背景】

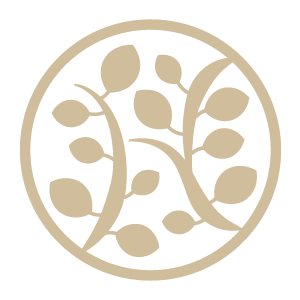

Mさんは、80代前半、数字の管理もお好きで、所有している複数の賃貸物件の管理を完全に息子に任せたいとまでは、まだ思っていらっしゃらないようでした。一方、息子である長男Cさんは、Mさんが以前とは少し様子が違ってきていることに不安を感じていました。Mさんには、子どもが3人(長女Aさん、二女Bさん、長男Cさん)おり、奥様はすでに他界されていました。

Cさんは、職業柄、数字の管理にも強く、できれば自分が父Mさんの代わりに賃貸物件を管理してあげたいと考えているなかで、家族信託という方法を知りました。

生前の管理だけでなく、この機会にMさんが亡くなったときの遺産の分け方も視野に入れて、ある程度決めておきたいとの思いを実現されるため、まずCさんが信託について相談にいらっしゃいました。

【課題・ご希望】

・今回信託したい財産はMさんが所有する賃貸物件の一部であり、今回信託する財産については、息子Cさんを最終的な取得者としたい。その他の物件については、別途処分をしてから2人の姉が最終的に取得できる形で信託をしたい。

・信託したい物件に各々抵当権が設定されているため、信託契約をする前に、金融機関と担保になっている不動産を信託財産とすることについて承諾をもらう必要がある。

・長女Aさん、二女Bさん、長男Cさんの3人に不公平がないように財産を遺したい。

・元々家族仲はよいが、今回は取得者が息子Cさんだけとなるので、事前にきちんと姉2人にも話して了解を得ておく必要がある。

【解決策:家族信託】

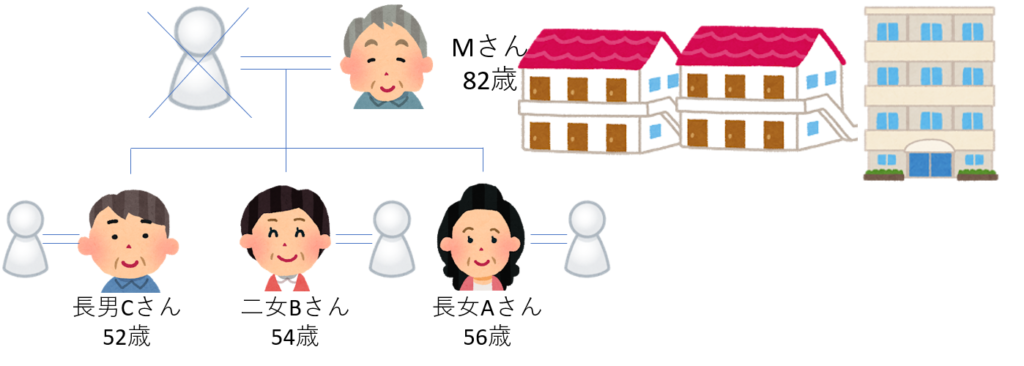

委託者:父Mさん

受託者:長男Cさん 第二受託者:二女Bさん

受益者:父Mさん

信託財産:賃貸物件3棟(土地含む)、金銭少々

信託終了:受益者Mさん死亡時

信託終了時の残余財産は、長男Cさんが取得することとしました。

信託契約は、公証役場で作成、当日は委託者Mさんと受託者Cさんが契約書に署名捺印しました。また、別日に受託者Cさんが信託銀行に行き、信託専用の信託口口座を作成しました。

【注意点:抵当権者である銀行の承諾が必要】

今回は、信託する不動産3棟にそれぞれ異なる金融機関の抵当権が設定されていました。

通常、抵当権設定契約書には、抵当権設定者(=不動産の名義人)を変更する場合は、抵当権者である金融機関の承諾を得る必要がある旨の特約が付されています。

この特約を無視して、無断で名義人を変更してしまうと、最悪の場合、契約書の規定により一括返済を求められる可能性があります。

ですので、信託したい不動産に抵当権が設定されている場合は、いきなり信託契約を締結し、名義変更の登記を入れるのではなく、信託契約前に各金融機関と調整する必要があります。

金融機関によって抵当権が設定されている物件に対する対応は異なりますので、各々調整が必要となります。

抵当権者である金融機関に、信託を原因として登記名義人を委託者から受託者に変更することについての承諾を得てから、実際の契約締結となります。

債務者や担保余力等によっては、登記名義人となる受託者が債務引き受けをすることを求められることもあります。

今回のケースでは、一部の銀行では既にCさんが連帯債務者となっておりスムーズにいきましたが、やはり連帯債務者となることを求められた銀行もありました。3行それぞれ担当者によって家族信託に対する理解度も異なり、3行の承諾を得るまでかなりの時間がかかりました。

【家族信託をして得たもの】

長男Cさんは、受託者となり、父Mさんの賃貸物件について、契約当事者として関わることができるようになりました。

また、今回信託した財産については、将来的に父Mさん死亡時にすべてCさんに取得させると定めたことで、遺言的な効果も持たせています。

姉Aさん、Bさんは、別途事務所に来訪下さり、家族信託について理解しようと努めてくださいました。そして、今回は弟である長男Cさんに遺す形の信託になっているが、将来的には別途処分した財産も同様に信託して、それぞれ姉2人が取得することで了承されていました。

今回の信託を通して、Mさんの資産全体についてご家族で考えを共有し、将来的な分け方まで踏み込んで話し合えたことは、生前対策のみならず、財産承継の面からも大きな前進だったのではないでしょうか。